Du har kanske också tänkt, åtminstone en gång, om rallyt fortfarande har en solid grund, om det fortfarande är hållbart och därför om tjurmarknaden kan fortsätta.

Här är en av mina favorit ”kvoter” för att bestämma riskaptit/riskaversion, och den är på den högsta nivån någonsin

Hög beta kontra låg volatilitet Det påminner mig mycket om S&P500 och S&P 500, kanske för att de representerar ett genomsnitt av aktier som är bättre än de vanligaste börsviktade indexen.

Från diagrammet ser vi att efter mars 2021 där högbetasektorerna (i täljaren) noterade ett nytt historiskt högt resultat bättre än lågbetasektorerna (i nämnaren), försökte de under hela 2021 överträffa dessa nivåer fram till november 2021 där saker och ting ” vände”, överträffar Lågbetaföretag drar fördel av osäkerheten i ekonomin (detta återspeglas även i företag med låga betabetyg). I juni 2022 såg trenden en stark vändning igen i High Beta-sektorerna, i förväg om det starka rallyt i aktier.

Jag publicerade rapporten på nytt i mitten av juni, och fram till den punkten representerade 2021 års nivåer ”okrossbart” psykologiskt motstånd, vilket indikerar ett potentiellt och eventuellt utbrott. För närvarande skulle ett bekräftat utbrott vara det mest hausse vi kan hoppas på för att trenden ska fortsätta.

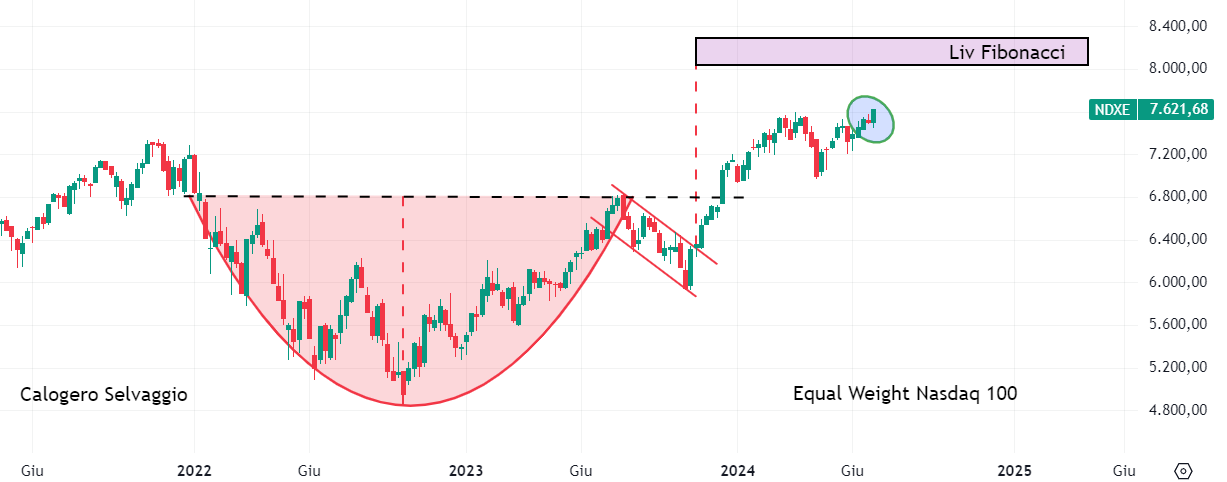

Inte bara det, på tal om lika vikt, Nasdaq nådde nya toppar.

Från diagrammet ser vi att projektionen av mönstret ”kopp och handtag” rör sig framåt. Den bildades av en ganska tydlig trend som ledde till att priserna bildade 2022 års låga nivåer för att sedan mycket gradvis vända trenden och först bildade en ”botten”. Så mellan 2022 och 2023 hade vi först fasen där ackumuleringen inträffade, fram till början av den omkastande rörelsen som förde priserna nära ”kanten” på koppen och sedan korrigeringen som utgjorde handtagsdelen. Senare, i november 2023, återupptogs upptrenden med bekräftelse på vändningen, vilket resulterade i ett brott på koppkanten (streckad svart linje) och starten på en positiv projicering av siffran som också motsvarar 1.414 Fibonacci-förlängningsnivåerna. %.

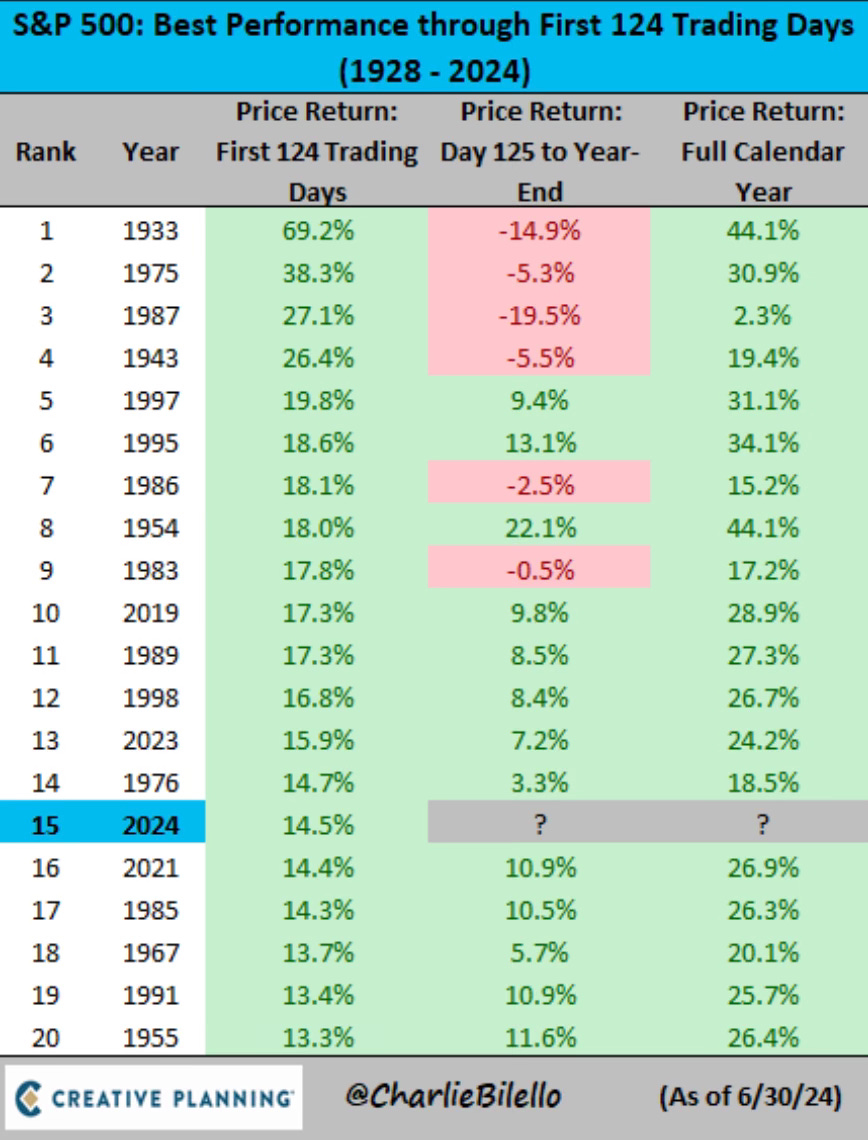

Förra veckan, som var kort på grund av semestern, slutade dessutom med att S&P 500 och Nasdaq steg till nya historiska toppar. Den förstnämnda har satt nya historiska toppar tre gånger och nått 34 nya toppar hittills under 2024. Sedan början av året, för de som har glömt det, har S&P 500 avkastat +17,3 % medan Nasdaq har avkastat +24,2 %. .

S&P 500 rankades 15:e under ”första halvåret” Med början 1928. Ett så snabbt första halvår tyder inte historiskt på att marknaderna har ”tömt” all sin kraft tidigt, så var försiktig. Faktum är att under år där aktier underpresterade 10 % (eller mer) till och med juni, var den genomsnittliga avkastningen vid årets slut 29 %.

Det finns en god chans till mer positiv avkastning när månaderna går (kanske måttligare än under första delen av året), med stöd av Feds räntesänkningar och vinster som väntas stiga ytterligare.

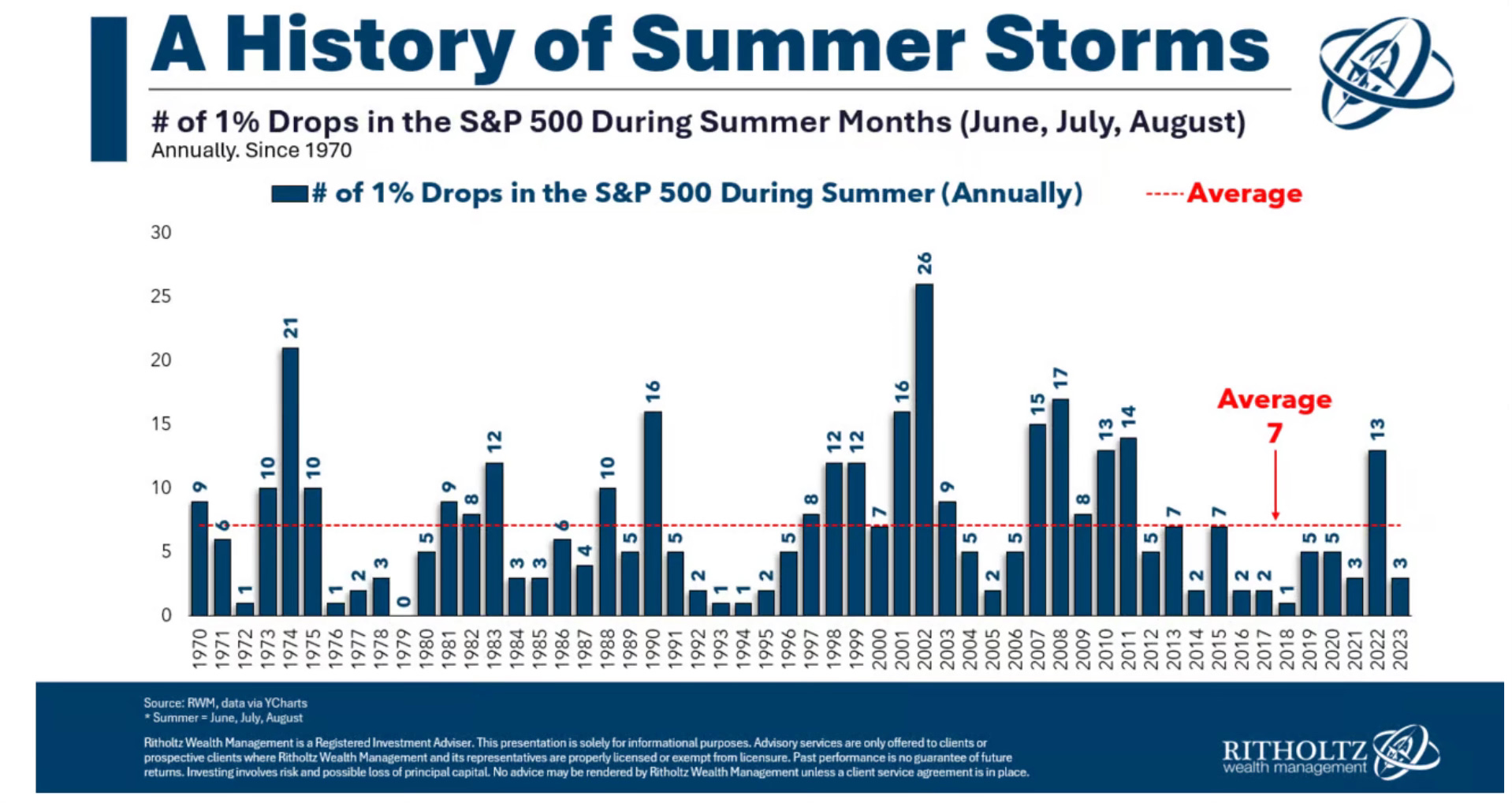

Samtidigt är det tveksamt om marknaden kommer att kunna göra en sund korrigering. Vid det här laget verkar det inte finnas något som kan orsaka en oroande eller permanent nedgång, men vi bör inte bli förvånade över en marknad som hämtar andan i form av en rutinmässig och tillfällig nedgång på 5 % till 10 %. Med tanke på den positiva fundamentala bakgrunden kan pullbacks vara en möjlighet att köpa och återbalansera.

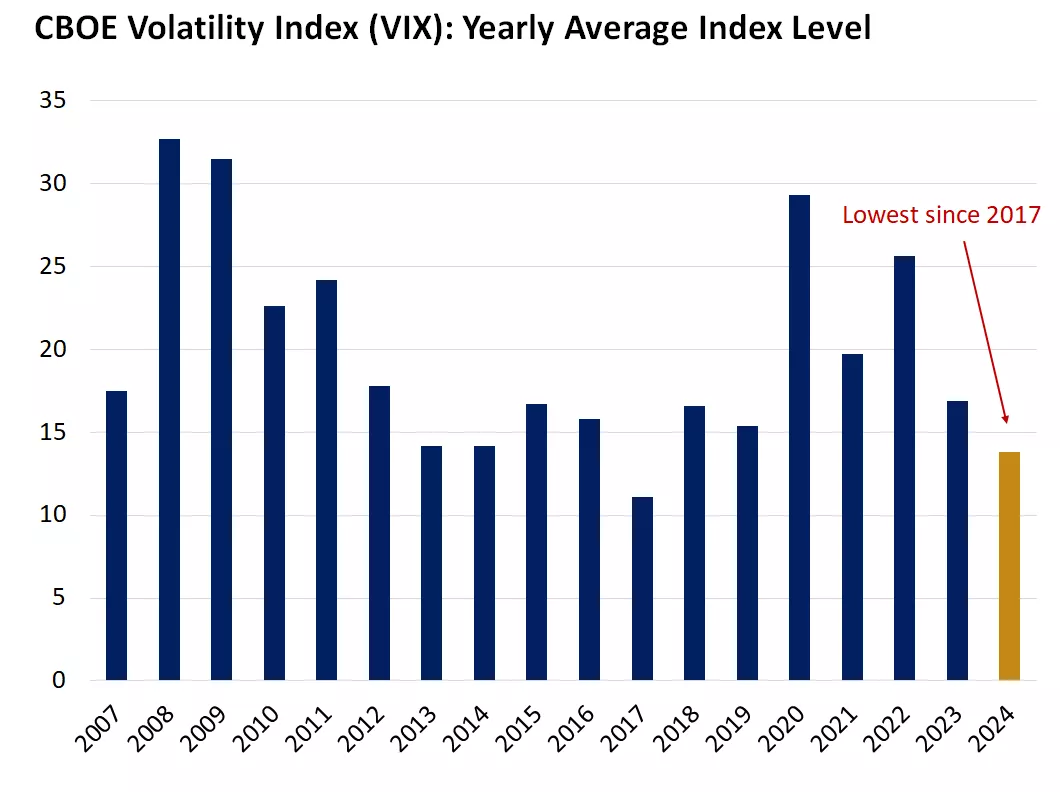

Diagrammet belyser historien om ”sommarstorm” och antalet 1% nedgångar i S&P 500 under sommarmånaderna (juni, juli och augusti), i genomsnitt 7%. Vissa fluktuationer måste man ta hänsyn till någon gång. Även om VIX-indexet (som mäter marknadens volatilitet och ofta kallas för ”rädslaindex”) för närvarande har sin lägsta dagliga avläsning sedan 2019. Om man tar årsgenomsnittet, såg 2024 en nivå på 13,8, den lägsta sedan 2017 och den näst- lägsta genomsnittet årligen under de senaste två decennierna.

Slutligen, när vi går in i det andra halvåret, kan ett vanligt tvivel uppstå: När är rätt tidpunkt att investera?

Å ena sidan finns det investerare som granskar sina portföljer och undrar om deras positioner är korrekta för andra halvåret. Andra har överskottslikviditet i väntan på en möjlighet att få tillbaka en tillbakagång.

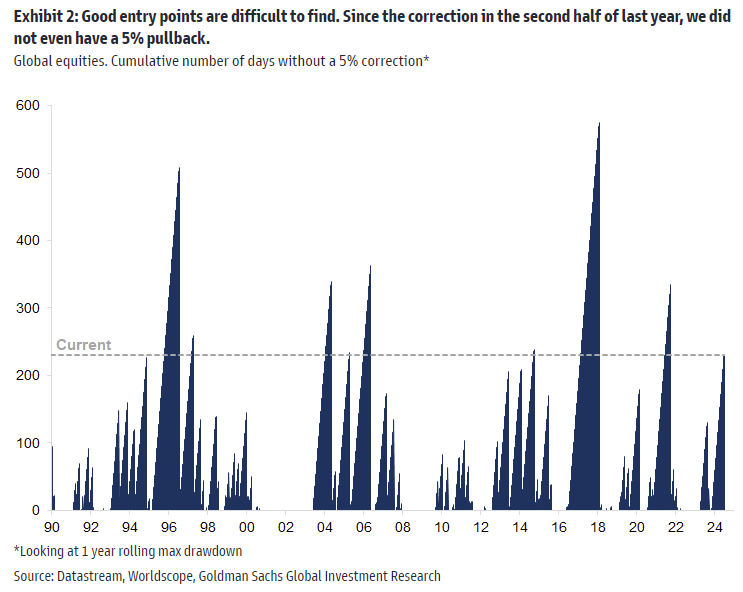

De senare väntar fortfarande på att få köpa dippen, för det har helt enkelt inte hänt än

Vilket ofta glöms bort när man tänker på att vänta för länge på en korrigering och förlora en betydande del av uppsidan. Dessutom, historiskt sett är sannolikheten för en förlust med S&P 500 en viss dag något sämre än att vända ett mynt (46 %), men sannolikheten för en förlust minskar med hälften om du förlänger perioden till ett år (26 %) . ) och i större utsträckning i perioder som överstiger 5 år (10 %) och 10 år (5 %).

Tills nästa gång!

Så du missar inte mina analyser-Ta emot uppdateringar i realtid, klicka på knappen [SEGUI] Från min profil!

Se den månatliga analysen av indikatorerna: här

Ta reda på var TARGET-proffs finns: här (Få en TESLA för $250!)

”Denna artikel har endast skrivits i informationssyfte, den utgör inte en uppmaning, erbjudande, råd, rådgivning eller investeringsrekommendation i sig, och är inte avsedd att uppmuntra köp av tillgångar på något sätt. Jag skulle vilja påminna dig om det alla typer av tillgångar utvärderas ur flera perspektiv. Det är mycket riskabelt, därför förblir varje investeringsbeslut och tillhörande risker investerarens ansvar.

”Stolt musikutövare. Passionerad resenörd. Prisbelönt webbspecialist. Amatörskapare. Kaffeevangelist.”