Om någon fruktar en regeringskris är det detta: När fartyget går mot klipporna, vad spelar det för roll vem som sitter vid rodret? Med en skuld utom kontroll, i väntan på reformer (rättvisa, skola, hälsa, infrastruktur, skatter, etc.)

Om någon fruktar inflation, här är den: Ledande ekonomiska indikatorer nu i en recessiv fas, Europeiska centralbanken höjer diskonteringsräntan med 50 punkter och Fed utan gränser för att höja räntorna i en kreditåtstramning som inte setts på decennier.

Om ingen är nöjd med dessa två globala streck så är det Kina som sätter tiden, kriget i Ukraina och rädslan för att stänga gaskranen som håller oss vid liv.

Ekonomin är en kropp i förändring, och om du inte väntar på nästa steg fokuserat på vad som händer nu, är du klar eftersom den data vi ser alltid ligger bakom.

Så i ett sammanhang som detta förstår man att utbytena hämtar andan för det kanske som alltid är över.

Om du bläddrar igenom de individuella diagrammen för den italienska börsen och Nasdaq kommer du att inse att efter 6 månaders semester måste vi återgå till jobbet. Det finns många aktier som är ett steg bort från att köpa och det är aktier (av alla jag minns Ferrari, snarare än Brunello Cucinelli, Ferragamo eller El.En) som fann stöd för det tidigare relativa maximumet, som skrivits i tekniska analyshandböcker.

Ett tecken på att detta kan vara den nedersta raden för aktiemarknaderna under lång tid, med tanke på att om rubrikerna verkligen är krisens ankomst så är krisen redan igång eller har redan tagit slut.

Det här är ögonblicken när stormen har passerat och prisjägarna kommer ut ur skogen.

Deras logik är enkel: om aktier har tappat 35 % från toppnivåerna och vi förmodligen ligger i botten, varför inte gå och välja de aktier som har de bästa grunderna eller i alla fall minst riskfyllda och i alla fall gör investeraren glad en avkastning på nära 10%? Ja, för till dessa priser är det lätt att hitta aktier som gör nästan +10% på Milanolistan och det är bara för vinst. Och eftersom EPS ges av utdelning plus aktieuppskattning om jag verkligen börjar med +10% mot en 10-årig BTP som ger 3,25%, skulle du vilja föreställa dig att om 3 år kommer jag att förlora pengar?

Logiken är oklanderlig och den enda resursen våra investerare behöver är tålamod och kanske kommer vi att förstå om nedgången redan är över eller inte och bör fortsätta till ytterligare 35 %.

Men vi vet alla att finansmarknaderna betyder tillbaka och efter det dåliga kommer det goda och efter det goda kommer det dåliga. Eftersom det dåliga redan har kommit, vad kommer härnäst? skönhet! Detta är vinstjägarens logik i sin brutala enkelhet.

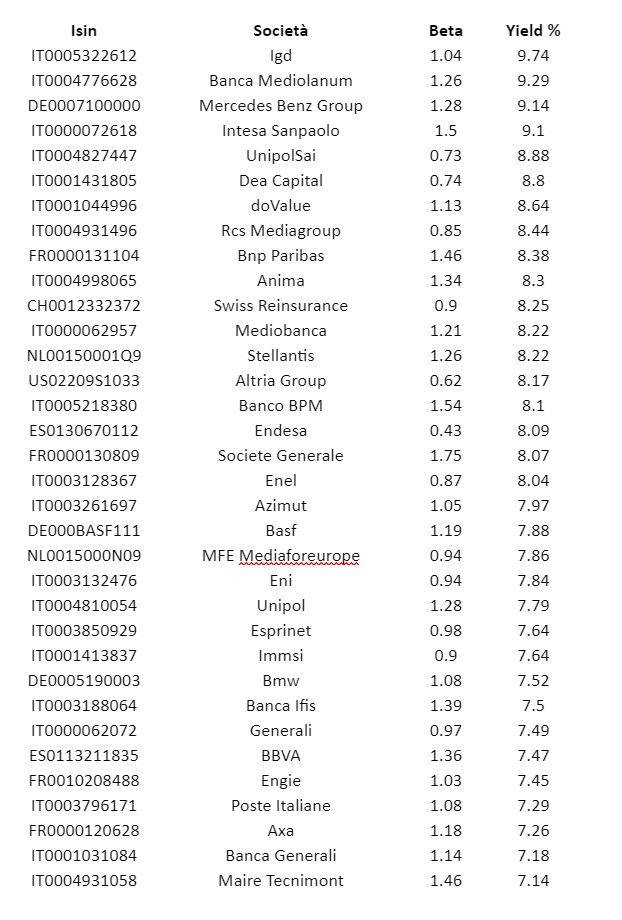

Nedan är en lista över de bästa bolagen noterade på den italienska börsen när det gäller direktavkastning eller, ur ett mycket familjeperspektiv, avkastningen genererad av utdelningar dividerat med aktiekursen hittills. Det är en utdelning som antingen delas ut 2022 eller godkänns i alla fall 2022.

Utdelningar är kända för att vara ”fasta”, eller snarare, ledningen försöker att inte minska dem för att inte överföra negativa signaler till marknaden, samtidigt som den långsamt kan öka med tiden. Baserat på dessa statistiska bevis vet vår utdelningsjägare att om Intesa San Paolo inte delar ut samma utdelning 2023 kommer det att vara världens undergång på marknaderna. Och han litar på detta.

Här är listan över fredagens priser:

Vi har också publicerat beta som är en riskindikator som talar om för oss om en aktie rör sig mer än marknadsindex (större än 1) eller mindre än marknadsindex (mindre än 1). Och om vi bläddrar igenom listan som kombinerar avkastning och risk på ett ögonblick kan vi komma till oväntade slutsatser, utan att kompromissa med premissen att vinster verkligen är nödvändiga (men vi såg att oddsen var till vår fördel).

Till exempel kan vi fråga oss om det verkligen är värt att investera i att Intesa San Paolo tar en avkastning på 9,1 med en beta 1,5 risk snarare än att gå hem med Banca Mediolanum för 9,26 och ta en beta 1,26 risk.

Frågan verkar helt fånig och omöjlig att svara på. Men om vi i själva verket, genom att ladda ner data från någon grundläggande analysplattform, gör förhållandet mellan utdelningsavkastningen och beta, får vi en helt annan syn på marknaden som i hög grad hjälper oss i vårt beslut:

Vid den här punkten i rankningskolumnen kan du se att om vi beställer den från högsta till lägsta (dvs avkastningen är en riskmultipel), finner vi att den billigaste italienska insatsen är Unipol SAI eftersom avkastningen i absoluta tal förmodligen är lägre än Intesa. Men för beta-risken vi betalar för att köpa den är den riktigt billig.

RCS- och Enel-aktier följer i fallande ordning medan vår Intesa San Paolo sjönk bland de senaste komfortförhållandena.

Det är därför du kan välja det bästa utan att bli lurad av vad dina finansanalytiker säger.

Att fatta beslutet på egen hand är den bästa lösningen eftersom du bara i det här fallet vet hur du medvetet ska väga risker och avkastning. Några minuter i veckan räcker, en professionell plattform räcker för några hundra euro och spelet är över.

I mitt kostnadsfria webinar nästa onsdag den 27 juli kl 17.30 kommer jag att försöka förklara detta koncept bättre genom att visa exempel på urval i aktier, fonder och obligationer.

För att registrera dig gratis och utan förpliktelser till webinaret, klicka här >>

Angående den sista tabellen med ordningen på förhållandet mellan direktavkastning och risk, noterar vi en sak: Endesa-kvoten är 18 medan San Paulo-kvoten är 6, så förhållandet (ingen ordlek) är tre gånger till Endesas fördel. Att köpa en Endesa är med andra ord värt tre gånger så mycket som att köpa en Endesa.

Detta resultat, som kan låta absurt men siffrorna talar för sig själva, skulle inte ha uppnåtts om vi inte hade byggt en avkastning/risktabell på 2 sekunder.

Vi säger inte att läsarna ska kasta sig huvudstupa över att köpa Endesa och sälja San Paolo Invest. Vi säger att rankningar av finansiella aktier hjälper till att ställa rätt frågor. Om vi inte ställer oss själva de rätta frågorna kommer vi inte att kunna ge oss själva de rätta svaren. Detta är budskapet som behöver kommuniceras till läsaren och det är detta vi kommer att prata om i vårt kostnadsfria webbseminarium.

”Stolt musikutövare. Passionerad resenörd. Prisbelönt webbspecialist. Amatörskapare. Kaffeevangelist.”